1. 서론

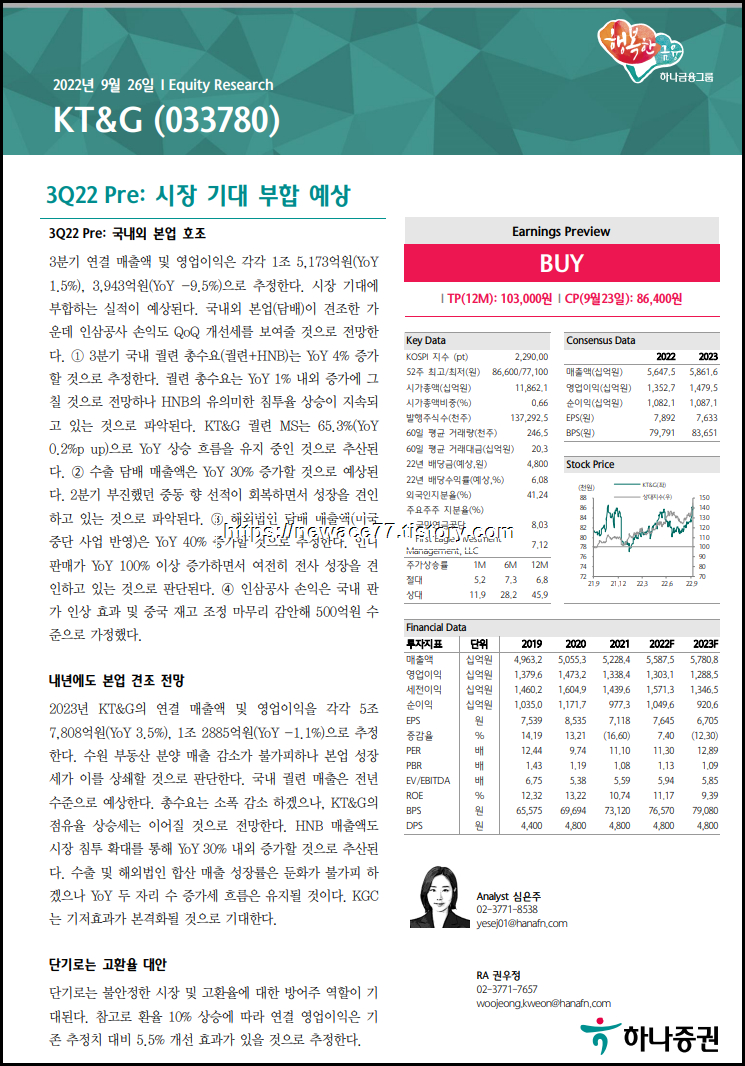

오늘은 제가 보유하고 있는 KT&G(033780)에 대해서 알아보려고 합니다.

저는 ISA계좌로 KT&G를 매년 초에 분할매수하고 있습니다.

종목 분석을 위해 리포트 및 KT&G에서 제공하는 투자자료를 참고했습니다.

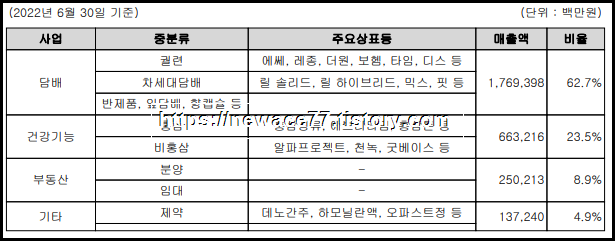

2. 기업개요

▶ 설립일자 및 사명: 1987년 4월 1일에 한국전매공사로 설립 → 1989년 4월 1일자로 한국담배인삼공사로 변경 → 2002년 12월 27일에 사명을 주식회사 케이티앤지로 변경

▶ 상장일자 : 1999년 10월 8일

▶ 최대주주 : 국민연금공단(2015.7~)

▶ 주요 사업

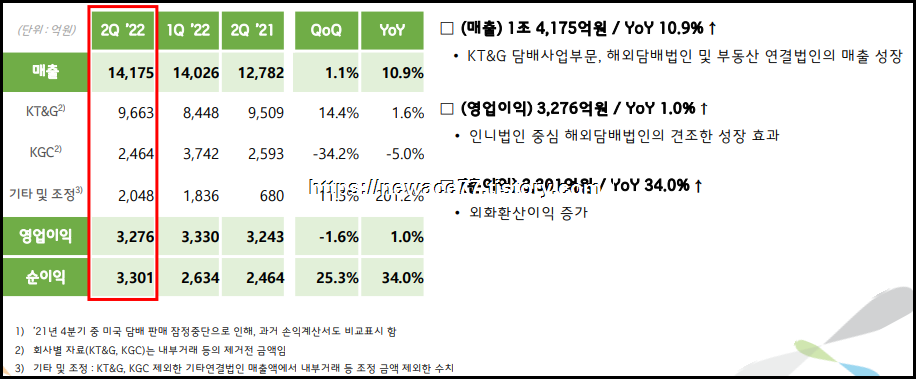

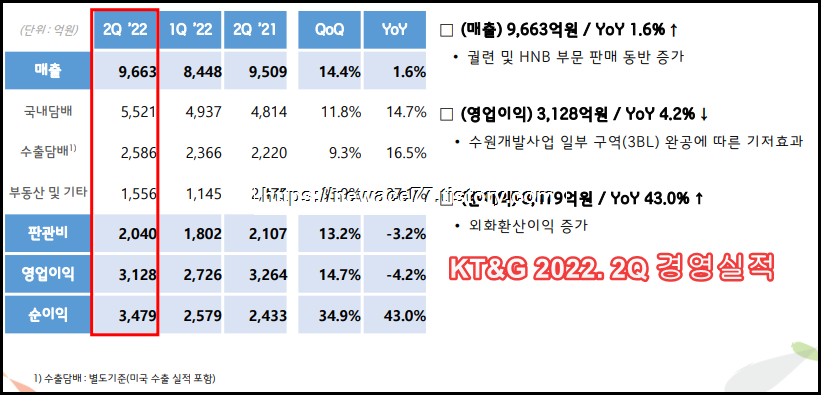

3. 2Q 실적 (연결 재무제표)

- 시장 기대치 부합

- 매출액 : 1조 4,175억원(+10.9% YoY)

- 영업 이익 : 3,276억원(+1.0%; OPM 23.1%)

- 순이익 : 3,301억원(+34.0%; NPM 23.3%)

영업이익(OP, Operating Profit) = 매출액 - 영업비용

영업이익률(OPM, Operating Profit Margin) = OP/매출액 x 100(%)

- 원/달러 고환율에 따른 외화환산이익 증가 효과로 당기순이익이 크게 증가

3.1. KT&G

- 매출액 : 9,663억원(+1.6%)

- 영업이익 : 3,128억원(-4.2%; OPM 32.4%)

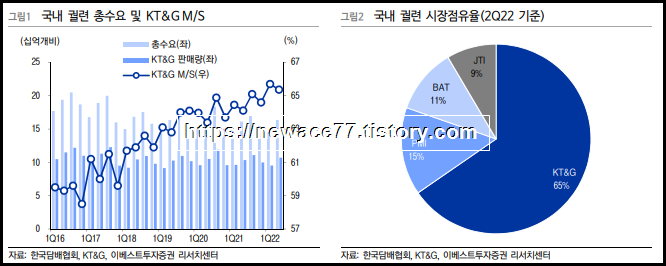

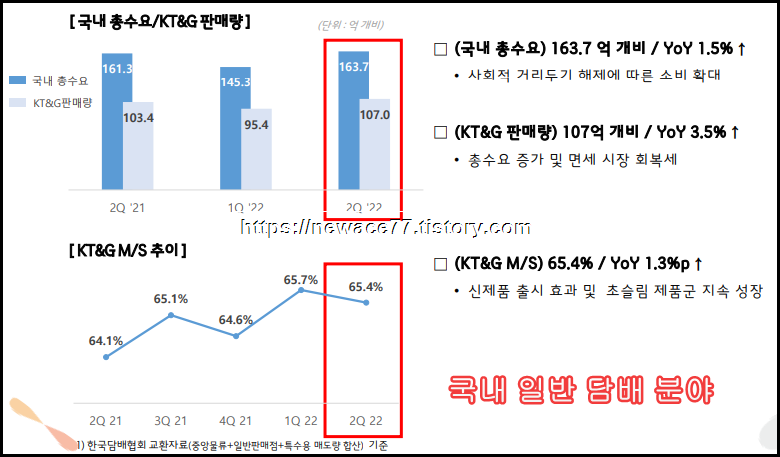

- 담배부분 시장 점유율 : 65%

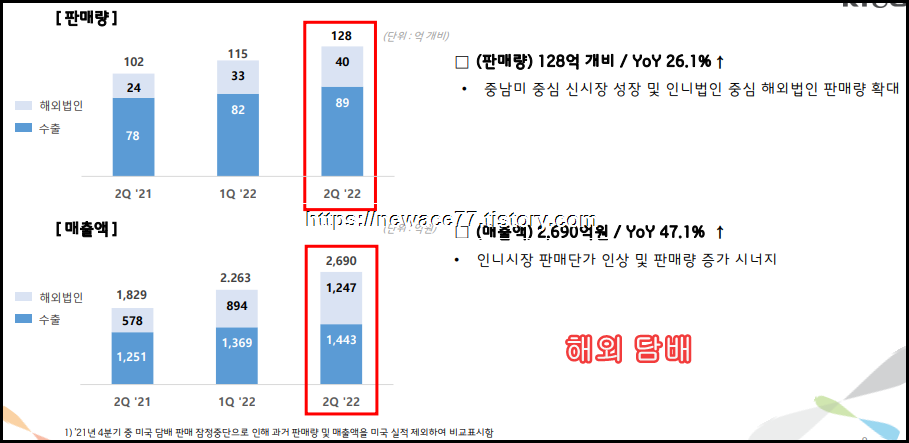

- 담배 부문 매출액은 8,108억원(+15.3%)으로, 국내(+14.7%)와 해외(+16.5%) 모두 두 자릿수 성장

- 인도네시아 법인의 판매량이 대폭 증가한 부분이 판매단가 인상과 맞물리며 수출 담배 호실적 달성

- 부동산 매출액은 1,162억원(-47.6%)으로 전년 수원 개발사업 3BL 완공에 따른 높은 기저 영향을 받음.

- 사회적 거리두기 완화로 담배 수요량 증가

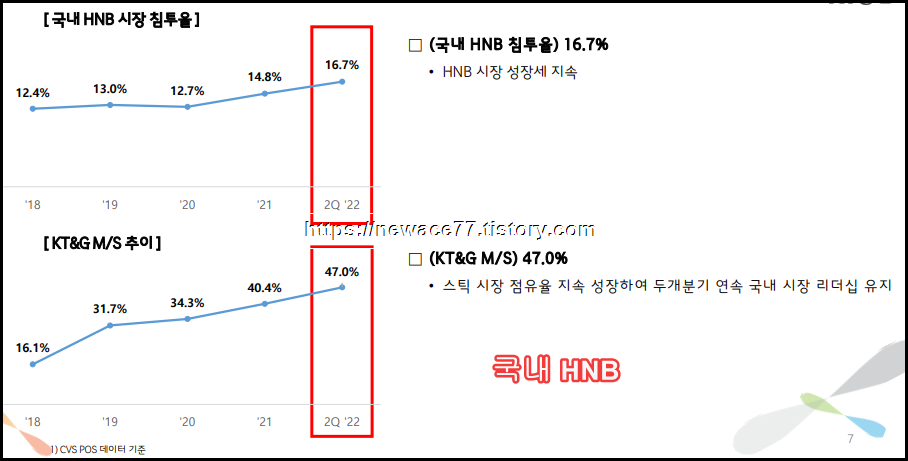

HNB(Heat Not Burn) : 태우지 않고 가열하여 피우는 전자 담배

NGP(Next Generation Product) : 전통적인 태우는 담배를 제외한 나머지 제품(HNB+잎담배+액상담배등)

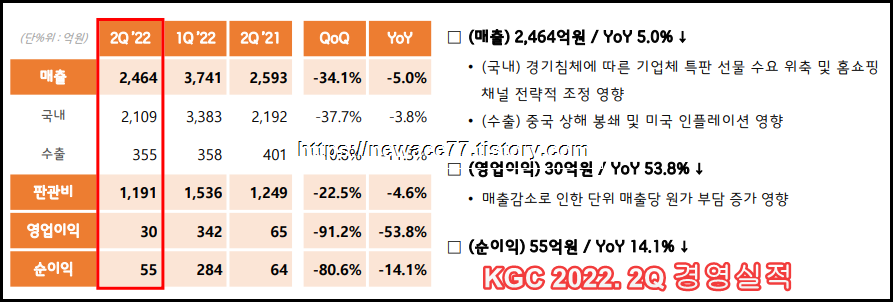

3.2. KGC 인삼공사

- 매출액 : 2,464억원(-5.0%)

- 영업이익 : 30억원(-53.8%; OPM 1.2%)

- '정관장' 브랜드를 중심으로 한 유통망 확장으로 수요기반을 공고히 하고 지속적인 신제품 개 발 등 고객지향 마케팅 판촉을 시행하고 있으며, 2022년 당반기말 현재 총매출의 약 88.5%를 차지

- 해외 주력시장(중화권)을 중심으로 한 마케팅 강화와 미국, 일본, 동남아 등 제품중심의 시장을 개 척하고 있으며, 현지화 중심의 판촉 및 제품 개발로 향후 꾸준한 성장세가 예상됩니다. 2022년 당반기말 현재 총 매출의 약 11.5%를 차지

- 중국 상해 락다운 및 면세 회복 부진(시내 면세점 바닥 수준) 영향으로, 하반기에도 비슷한 흐름을 보일 전망

4. 실적 예상

4.1. 3분기 실적 예상

- 예상 재무제표 : 시장 기대에 부합 예상

- 예상 연결 매출액 : 1조 5,173억원(YoY 1.5%)

- 예상 영업이익 : 3,943억원(YoY -9.5%)

- 국내외 본업(담배)이 견조한 가운데 인삼공사 손익도 QoQ 개선세를 보여줄 것으로 전망

- 3분기 국내 궐련 총수요(궐련+HNB)는 YoY 4% 증가할 것으로 추정

- 궐련 총수요는 YoY 1% 내외 증가에 그 칠 것으로 전망

- HNB의 유의미한 침투율 상승이 지속되고 있는 것으로 파악

- KT&G 궐련 시장 점유율는 65.3%(YoY 0.2%p up)으로 YoY 상승 흐름을 유지 중인 것으로 추산됨

- 수출 담배 매출액은 YoY 30% 증가할 것으로 예상

- 2분기 부진했던 중동 향 선적이 회복하면서 성장을 견인하고 있는 것으로 파악

- 해외법인 담배 매출액(미국 중단 사업 반영)은 YoY 40% 증가할 것으로 추정

- 인니 판매가 YoY 100% 이상 증가하면서 여전히 전사 성장을 견 인하고 있는 것으로 판단

- 인삼공사 손익은 국내 판가 인상 효과 및 중국 재고 조정 마무리 감안해 500억원 수준으로 가정

4.2. 2023년도 실적 예상

- 예상 재무제표 : 시장 기대에 부합 예상

- 예상 연결 매출액 : 5조 7,808억원(YoY 3.5%)

- 영업이익 : 1조 2885억원(YoY -1.1%)

- 수원 부동산 분양 매출 감소가 불가피하나 본업 성장세가 이를 상쇄할 것으로 판단

- 국내 궐련 매출은 전년 수준으로 예상. 총수요는 소폭 감소하겠으나, KT&G의 점유율 상승세는 이어질 것으로 전망

- HNB 매출액도 시장 침투 확대를 통해 YoY 30% 내외 증가할 것으로 예상

- 수출 및 해외법인 합산 매출 성장률은 둔화가 불가피 하 겠으나 YoY 두 자릿수 증가세 흐름은 유지될 것으로 예상.

- KGC는 기저효과가 본격화될 것으로 기대.

- 단기로는 불안정한 시장 및 고환율에 대한 방어주 역할이 기대됨.

- 모든 수출품은 달러로 결제.

- 참고로 환율 10% 상승에 따라 연결 영업이익은 기 존 추정치 대비 5.5% 개선 효과가 있을 것으로 추정

- 2022년 2분기 환율 상승으로 인하여 300억 가량의 추가 이득이 있었음.(2021년 2분기에는 175억 손해)

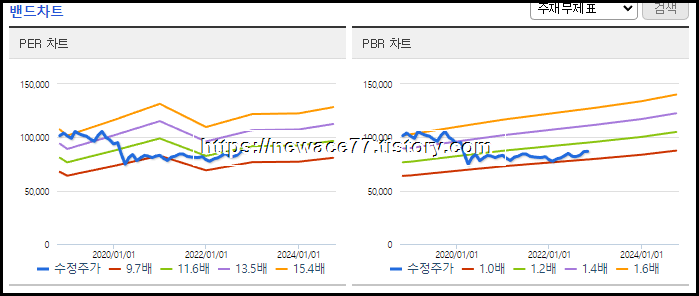

5. 주가

▶ 리포트 목표 주가 : 103,000~105,000원

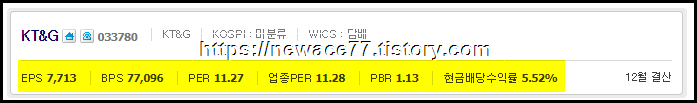

▶ 업종 PER과 비슷한 수준

▶ PBR은 상당히 낮은 편임.

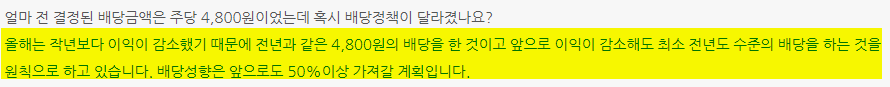

▶ 2022년 수익이 감소하였지만, 배당은 동일하게 지급 예정임.

6. 결론 & 투자 전략

- 2022년 2분기 실적은 양호함.

- 2022년 3분기는 실적이 양호할 것으로 예상됨.

- 2022년 수익은 전년도보다 감소하였으나, 배당은 변화 없이 지급됨.

- 달러 강세로 인하 수익 증대가 실적 악화를 막아줌.

- 투자 계획 :

- PBR도 낮은 편

- 예상대비 실적도 양호한 편

- 고환율이 수익 증가에 좋은 영향을 주기 때문에, 환율(또는 미국 금리) 상승 둔화가 발생할 것으로 예상되는 내년 초까지는 추가적인 주가 상승이 예상

- 현재 보유 주식 홀드 후 내년 초에 금리 추이 보고 재검토

긴 글 읽어주셔서 감사합니다.